Thứ Năm, ngày 16/01/2025 07:40 PM (GMT+7)

Ngành bất động sản, ngân hàng "nặng gánh" thanh toán trái phiếu nhất trong năm 2024

2024-01-03 12:10:32

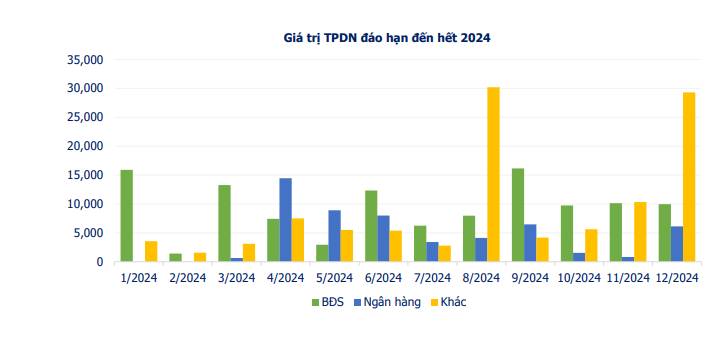

Tổng giá trị trái phiếu cần phải trả nợ trong năm 2024 do đến hạn là 276.990 tỷ đồng. Trong đó, các doanh nghiệp bất động sản phải thanh toán gần 113.486 tỷ đồng, ứng với 41% tổng số. Nhóm ngân hàng đứng thứ nhì với 20%, tức gần 54.497 tỷ đồng. Những ngành khác chiếm 39% còn lại.

Những "trách nhiệm" trên được nêu lên trong báo cáo mới nhất từ Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), với dữ liệu được tổng hợp từ sàn chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC).

Theo báo cáo của VBMA, tính đến ngày 29/12/2023 (ngày làm việc cuối cùng của tháng 12), đã có 55 đợt phát hành riêng lẻ trong tháng 12 với tổng giá trị hơn 42.805 tỷ đồng. Các đợt phát hành này có lãi suất trung bình 7.1%/năm, kỳ hạn trung bình 6 năm.

Tính lũy kế cả năm, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 302.098 tỷ đồng. Có 28 đợt phát hành ra công chúng trị giá 27.070 tỷ đồng (8,96% tổng giá trị phát hành) và 286 đợt phát hành riêng lẻ trị giá 275.028 tỷ đồng (hơn 91,04% tổng số).

Về trái phiếu doanh nghiệp được mua lại trong tháng 12/2023, các doanh nghiệp đã mua lại 32.677 tỷ đồng trái phiếu.

Lũy kế từ đầu năm đến nay, tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn đạt 241.950 tỷ đồng, tăng 5.3% so với cùng kỳ năm 2022 và tương đương 80.1% giá trị phát hành. Ngân hàng là nhóm ngành dẫn đầu, chiếm 50.6% tổng giá trị mua lại trước hạn (số tiền là 122.433 tỷ đồng).

Thống kê giá trị trái phiếu doanh nghiệp đáo hạn trong từng tháng của năm 2024. Nguồn: VBMA

Sắp tới đây, sẽ có hai đợt phát hành trái phiếu riêng lẻ đáng chú ý từ Tổng Công ty Cổ phần Đầu tư Phát triển Xây dựng (DIC Corp) và Ngân hàng Vietcombank.

Ngày 26/12, DIC Corp công bố nghị quyết HĐQT thông qua việc huy động tối đa 2.100 tỷ đồng trái phiếu riêng lẻ, có đảm bảo là bảo lãnh thanh toán của các tổ chức tín dụng. Trái phiếu có kỳ hạn ba năm dự kiến sẽ phát hành thành ba đợt trong năm nay.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền,có tài sản đảm bảo, mệnh giá là 100 triệu đồng, kỳ hạn tối đa 36 tháng. Lãi suất cố định, thả nổi hoặc kết hợp tùy theo điều kiện thị trường.

Vietcombank cũng mới thông qua phương án phát hành trái phiếu với tổng giá trị phát hành tối đa 3.000 tỷ đồng, kỳ hạn tối đa 6 năm; lãi suất thả nổi và sẽ được công bố cụ thể tại thời điểm phát hành.

Tags:

Vì sao thị trường trái phiếu doanh nghiệp có thể bị lũng đoạn?

Việc tập đoàn Vạn Thịnh Phát của bà Trương Mỹ Lan huy động tổng giá trị 30.081 tỷ đồng từ phát hành trái phiếu doanh nghiệp; Tân Hoàng Minh phát hành 9 lô trái phiếu với tổng giá trị 10.030 tỷ đồng… đến nay vẫn không có khả năng trả nợ khiến nhà đầu tư mất niềm tin vào thị trường tài chính Việt Nam.