SSI Research: Năm 2024, ngành cảng biển và logistics sẽ phục hồi sản lượng

Theo Báo cáo Triển vọng Ngành Cảng biển & Logistic năm 2024, Công ty Chứng khoán SSI (SSI Research) nhận định, trong năm 2023 vừa qua, bức tranh toàn ngành yếu do nhu cầu ben ngoài yếu hơn chủ yếu từ các thị trường xuất khẩu trọng điểm của Việt Nam như Mỹ, Châu Âu.

Cụ thể, theo số liệu Hải quan Việt Nam, trong 11 tháng đầu năm 2023, trị giá thương mại của Việt Nam giảm 8,2% so với cùng kỳ. Trong đó, giá trị xuất khẩu và nhập khẩu lần lượt giảm 5,8% và 10,7% so với cùng kỳ. Giá trị nhập khẩu giảm mạnh cho thấy các doanh nghiệp sản xuất kỳ vọng triển vọng phục hồi đơn hàng chưa mấy khởi sắc. Đồng thời, một số cảng biển lớn cũng dự báo khối lượng hàng hóa cũng rất hạn chế trong khoảng 1-2 tháng, do các hãng tàu không có cam kết về khối lượng dài hạn (ví dụ trong 6 tháng - 12 tháng) như thông lệ trong những năm trước.

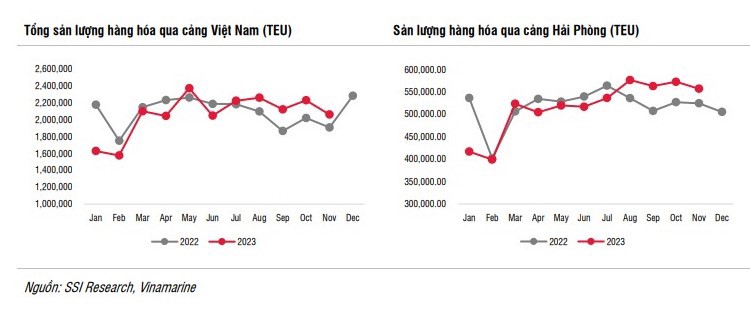

Về khối lượng, ngành cảng biển ghi nhận kết quả ít tiêu cực hơn, đặc biệt là trong nửa cuối năm 2023. Theo dữ liệu của Vinamarine, tổng sản lượng container qua Việt Nam chỉ giảm 1% so với cùng kỳ trong khoảng 11T2023 đạt 22,6 triệu TEU.

Tổng sản lượng hàng hóa qua cảng Việt Nam và sản lượng hàng hóa qua cảng Hải Phòng.

Chủ đề chính đối với ngành cảng biển trong năm 2024 sẽ là phục hồi sản lượng do nhu cầu xuất nhập khẩu cải thiện (đặc biệt là từ việc bổ sung hàng tồn kho ở Mỹ/Châu Âu), trong khi nguồn cung sẽ duy trì ổn định đến năm 2025.

Đầu tiên, theo kịch bản cơ sở của nhóm chuyên gia SSI đưa ra là nền kinh tế Mỹ sẽ tăng trưởng chậm, nhưng sẽ không có tình trạng hạ cánh cứng/suy thoái nghiêm trọng và mất việc làm/thu nhập đáng kể, và các doanh nghiệp bán lẻ sẽ đẩy mạnh bổ sung hàng tồn kho sau khi giảm hàng tồn kho trong 1,5 năm qua. Đợt cắt giảm lãi suất tiếp theo của ngân hàng trung ương sẽ là một yếu tố hỗ trợ khác cho chi tiêu của người tiêu dùng và sản xuất, tất cả động thái đều giúp khối lượng hàng hóa vận tải biển và xếp dỡ tại cảng tăng lên.

SSI Research giả định mức tăng trưởng giá trị xuất nhập khẩu là 10% so với cùng kỳ trong năm 2024 và tăng trưởng sản lượng hàng hóa cũng tăng 10% so với cùng kỳ (xét về sản lượng container TEU) cho toàn ngành, đặc biệt mức tăng trưởng có thể mạnh hơn trong nửa đầu năm 2024 do mức nền so sánh thấp trong năm 2023.

SSI Research cho rằng tăng trưởng sản lượng có thể cao hơn đối với các cảng nước sâu với mức tăng trưởng 15% so với cùng kỳ (hoạt động nhiều hơn ở thị trường Mỹ/Châu Âu) so với các cảng trung chuyển với mức tăng 7% so với cùng kỳ (hoạt động chủ yếu ở thị trường thương mại nội Á), điều này sẽ có lợi cho những công ty có cảng nước sâu như Công ty CP Gemadept (GMD) và Tổng công ty Hàng hải Việt Nam – Công ty CP (MVN).

Về phía cung, SSI Research nhận thấy công suất cảng biển không có nhiều thay đổi cho đến năm 2025, khi một số cảng nước sâu lớn đi vào hoạt động như: Lạch Huyện 3&4 của CTCP Cảng Hải Phòng (PHP), Lạch Huyện 5&6 của HATECO, Gemalink 2A của GMD, và Nam Đình Vũ 3 của GMD, với tổng công suất 3,3 triệu TEU, tương đương 12% sản lượng container qua cảng của Việt Nam năm 2023.

Các chuyên gia SSI nhấn mạnh, yếu tố hỗ trợ tăng trưởng đối với ngành vận tải biển trong năm tới một lần nữa lại đến từ căng thẳng địa chính trị. Căng thẳng địa chính trị hiện nay (chiến tranh Nga-Ukraine, xung đột Israel-Hamas-Hezbollah tại Trung Đông, các cuộc tấn công tàu hàng gần đây của Houthi tại Biển Đỏ...) sẽ là yếu tố hỗ trợ cho ngành, đặc biệt là đối với vận tải biển vì khi xảy ra xung đột khiến các tuyến đường biển kéo dài hơn, giảm nguồn cung và hỗ trợ vận chuyển hàng hóa. Cảng biển là mảng được hưởng lợi gián tiếp từ chủ đề này, như chúng tôi đã đề cập trong báo cáo phân tích gần đây, doanh thu cảng biển/TEU có xu hướng tăng trong những năm ngành vận tải biển gặp điều kiện thuận lợi như diễn biến trong năm 2021/2022.

Bên cạnh đó, nhóm chuyên gia SSI nhận thấy vận tải container sẽ là mảng được hưởng lợi lớn nhất do tỷ trọng hoạt động nhiều ở kênh đào Suez (22% giao dịch container đường biển được vận chuyển qua Suez). Nếu việc chuyển hướng khỏi kênh Suez kéo dài, chuyên gia cho rằng, sẽ có sự gián đoạn sâu rộng đối với chuỗi cung ứng toàn cầu và sẽ là động lực tích cực cho ngành vận tải container toàn cầu và nội địa như trong giai đoạn 2020-2022.

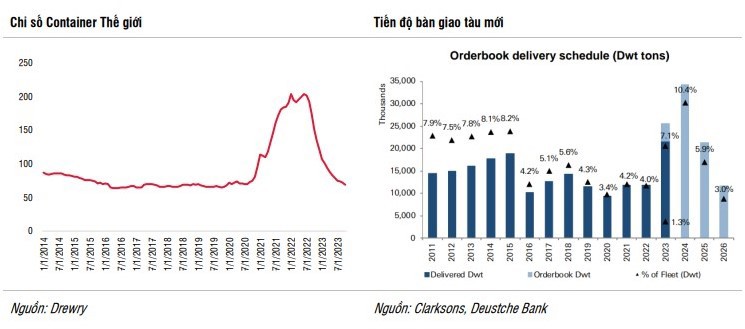

Chỉ số Container Thế giới và Tiến độ bàn giao tàu mới.

Bộ Giao thông vận tải Việt Nam phê duyệt và ký Thông tư 39/2023/TT-BGTVT quy định biểu giá mới về xếp dỡ container tại cảng biển và các dịch vụ khác cho tất cả các cảng biển Việt Nam. Đây được coi là động thái được tất cả các doanh nghiệp và nhà đầu tư trong ngành chờ đợi từ lâu, nhằm tăng giá sàn cho dịch vụ xếp dỡ container lên khoảng 10% đối với cả cảng trung chuyển và cảng nước sâu so với Thông tư 54/2018/TT-BGTVT, có hiệu lực từ ngày 15/02/2024. Đây được choyếu tố hỗ trợ ngành, đặc biệt là các cảng biển có công suất hoạt động cao và nằm ở những vị trí ít bị cạnh tranh hơn (khu vực cảng nước sâu như Lạch Huyện và Cái Mép).

Do đó, nhóm chuyên gia kỳ vọng lợi nhuận ngành sẽ được hỗ trợ từ sự tăng trưởng về sản lượng hàng hóa tại các cảng biển và giá cước/giá thuê tàu có thể cao hơn ở các hãng tàu.

Về cảng biển: Chuyên gia SSI kỳ vọng tăng trưởng lợi nhuận ngành cảng biển sẽ ở mức 15 - 20% so với cùng kỳ nhờ tăng trưởng về sản lượng và giá cước trung bình được cải thiện tại một số cảng.

Các khu vực cảng nước sâu (như Lạch Huyện và Cái Mép) có thể ghi nhận mức tăng trưởng lợi nhuận cao hơn so với mức nền so sánh thấp trong nửa đầu năm 2023, trong khi các cảng trung chuyển cũng ghi nhận sản lượng tăng trưởng.

"Chúng tôi dự báo cạnh tranh về giá giữa các cảng sẽ rất khốc liệt do các hãng tàu có lợi nhuận rất thấp với mức giá cước hiện tại và vẫn chịu áp lực cắt giảm chi phí", SSI nhận định.

Về ngành vận tải container có thể gặp ít áp lực hơn về lợi nhuận (giảm khoảng 10-15% svck), khi căng thẳng địa chính trị làm giảm áp lực giảm giá cước trong 2024. Nguồn cung đội tàu sẽ tăng đáng kể trong năm 2024 do số lượng tàu giao mới dự kiến sẽ chiếm 10,4% tổng nguồn cung tổng đội tàu, cao nhất kể từ năm 2010.

Ngoài ra, giá cước được dự đoán sẽ dần ổn định khi cung và cầu đạt điểm cân bằng hơn, mặc dù vẫn ở mức cao so với lịch sử. Tuy nhiên, căng thẳng Biển Đỏ leo thang hoặc kéo dài được coi là yếu tố hỗ trợ cho vận tải hàng hóa trong tình hình cung cầu vốn đã thắt chặt đối với tàu chở dầu do xung đột Nga-Ukraine.

Vận chuyển hàng rời tiếp tục đầy hứa hẹn nhờ từ cả cung và cầu, thúc đẩy sản lượng-dặm của tàu. Về phía cầu, sau sự phục hồi mạnh mẽ trong năm 2023, sự tăng trưởng của ngành chở hàng khô có thể được hỗ trợ bởi cả các yếu tố ngắn hạn (mùa thu hoạch ngũ cốc ở Mỹ, vận chuyển qua kênh đào Panama bị hạn chế) và các yếu tố dài hạn (nhu cầu than và sắt của Trung Quốc, căng thẳng địa chính trị đang diễn ra).

Về phía cung, rủi ro về tăng trưởng nguồn cung mạnh là không đáng kể do lượng tàu đặt đóng mới hiện tại ở mức thấp lịch sử chỉ bằng 8% số tàu hiện có. Vì vậy, chúng tôi cho rằng giá cước vận chuyển hàng rời sẽ vẫn ở mức cao và biến động trong môi trường như vậy, tạo ra cả cơ hội và rủi ro cho các hãng vận tải hàng rời như VOS và VNA.

"Ngành logistics có thể ghi nhận sự phục hồi về sản lượng nhờ hoạt động sản xuất tăng cao, điều này có thể làm giảm áp lực lên giá cước trung bình. Chi phí nhiên liệu giảm cũng là một yếu tố tích cực đối với chi phí. Chúng tôi nhận thấy mảng chuyển phát ghi nhận kết quả vượt trội trong ngành, với mức tăng trưởng sản lượng dự kiến là 20% so với cùng kỳtrong vài năm tới", trích báo cáo của SSI.